Во многих странах начали отказываться от использования наличных, причем Великобритания и США — далеко не в авангарде этих перемен. Но может быть, американцы и британцы знают что-то важное про «кэш», раз не хотят полностью переходить на электронные платежи? Или граждане, которые по-прежнему хранят в бумажнике пачку купюр, цепляются за прошлое?

Помню, как ребенком я пытался скопить хоть немного, откладывая в специальный ящичек часть денег, которые мне выдавали на день родители. Блестящие фунтовые монеты складывались в столбики, хотя, признаюсь, ни разу такой столбик не достигал опасной для себя высоты...

Я вырос в Гастингсе, маленьком городке в Восточном Сассексе, известном благодаря битве при Гастингсе (1066 г.) и своему очарованию приморского курорта, немного запущенного, но всегда имеющего «перспективы развития».

Первой дебетовой картой я обзавелся, когда мне было 14 лет. Потом, чтобы заработать денег на годичный перерыв в учебе после окончания школы, я работал в зале для игры в лото.

Я открыл сберегательный счет в банке (кредитных карточек я сторонился). В 2007 году процент по вкладам был на уровне 5%, и я помню, как получил спустя год 70 фунтов ($91) и чувствовал себя очень богатым.

Теперь быстренько перенесемся в 2018-й, когда я уже жил и работал в Пекине в качестве журналиста-внештатника. Вокруг меня пекинцы за все расплачивались с помощью смартфонов.

В ресторане, в магазине, в супермаркете они просто показывали кассиру QR-код, который тот сканировал. После чего онлайн-система тут же вычитала точное количество денег из электронного кошелька плательщика.

Никакой суеты с бумажными купюрами, никакого ожидания сдачи. Никаких процедур с пластиковой картой. Транзакция занимала секунды.

Однако я был упрямым отщепенцем. Мои друзья, как с Запада, так и китайцы, подшучивали надо мной, называя старомодным за то, что я цепляюсь за «грязные наличные» — мятые банкноты, побывавшие до меня в тысяче рук.

Но у меня была пара причин, по которым я продолжал пользоваться наличными и не хотел переходить на электронные платежи.

Во-первых, это казалось мне более безопасным. Я не понимал, как именно работает система с использованием смартфона, и опасался, что мои деньги могут просто исчезнуть.

Во-вторых, я боялся, что, перейдя на электронные платежи и потеряв ощущение денег у себя в кармане, отказавшись от привычной процедуры доставания бумажника, отыскивания нужной купюры, передачи ее продавцу, я перестану понимать, сколько я в реальности трачу. И начну тратить больше.

Были ли мои страхи оправданными? По всему миру все больше и больше людей отказывается от наличных, и нам надо понять, к чему это приведет.

Перед тем, как пуститься в рассуждения о психологии потребителей и конфликте между классической экономикой и психологией, приведшей к рождению поведенческой экономики, задумаемся, что вообще такое деньги.

Деньги — абстрактная концепция. Сегодня мы воспринимаем эту концепцию как должное, даже не вникая в то, каким образом кусочек раскрашенной бумаги или металла может иметь какую-то ценность сам по себе.

Но деньги — сравнительно недавнее изобретение, и олицетворяют собой фундаментальные перемены, произошедшие в человеческом обществе, подчеркивает Натача Постел-Винай, преподающая в Лондонской школе экономики курс по истории денег и финансов.

«С самого начала они разительно отличались от бартера, — рассказывает она. — Вам уже не нужно было искать полного соответствия желаниям двух разных людей. Если вы хотели купить хлеба, продавец не требовал от вас взамен чего-то особенного — ваше пальто или овощей с вашего огорода. Теперь вам достаточно было иметь в кармане немного монет».

Технически деньги — это средство сохранения стоимости, они должны быть расчетной стандартизированной единицей, чем и является та или иная валюта.

Первое зарегистрированное в истории применение денег отмечено в древних Ираке и Сирии, при вавилонской цивилизации, примерно в 3000 г. до нашей эры.

В те времена люди пользовались слитками серебра определенного веса, шекелями. До нас дошли записи о вавилонских ценах, сделанные священниками храма Мардук, и первые бухгалтерские книги, в том числе с пометками о долгах.

От вавилонян мы унаследовали много важных для денежной экономики понятий. Например, для твердости валюты нужна была стабилизирующая сила в лице царя или правительства, которой люди могли доверять и которая могла бы гарантировать покупательную способность денег.

Но, хотя в древнем Вавилоне деньги существовали, они оставались довольно увесистыми и их необходимо было взвешивать. До монет дело еще не дошло.

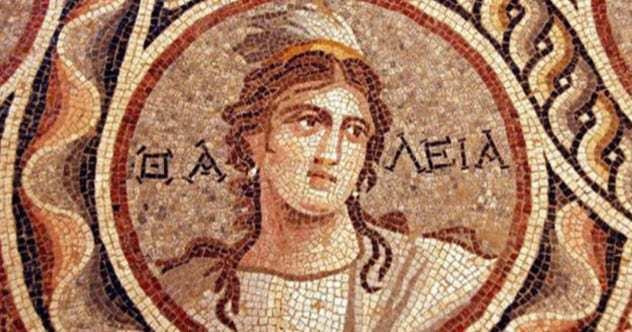

Примерно в 1000 г. до нашей эры в древней Греции, в Лидийском царстве, были отчеканены первые монеты.

Первые бумажные деньги появились в Китае во времена династии Тан (618−907 гг.) и поначалу существовали как изданные частным образом аккредитивы или обменные записки. В Европе же идея прижилась только в XVII веке.

Сегодня деньги никак не привязаны ни к драгоценному металлу, ни к другим физическим объектам, представляющим ценность.

Мы пользуемся деньгами, не обеспеченными золотом, которые просто объявлены правительством в качестве законного платежного средства, хотя не имеют действительной стоимости и не подкрепляются резервами.

Концепция кредита (и долга) существовала задолго до того, как были изобретены кредитные и дебетовые карты. «Чтобы быть деньгами, уже не нужно быть чем-то материальным», — отмечает Постел-Винай.

Кредитная карта, выпускаемая банком, была изобретена Джоном Биггинсом из нью-йоркского банка Flatbush National Bank of Brooklyn в 1946 году.

Впоследствии кредитные карты предлагались коммивояжерам, чтобы те могли ими пользоваться, колеся по всей Америке.

В Великобритании первая кредитная карта была выпущена 29 июня 1966 года банком Barclays, а первая дебетовая — только в 1987-м. Чипованные карточки с ПИНом были введены в обращение в 2003 году, а карты для бесконтактных платежей — еще четыре года спустя.

Но вернемся в современный Китай, где общепринята система платежей с помощью сканирования QR-кода в смартфоне.

Быстрый переход Китая на электронные платежи можно объяснить повсеместным распространением WeChat — суперприложения, объединяющего электронный кошелек, мессенджер и функции соцсети, а также популярностью интернет-магазинов типа Taobao компании Alibaba. А также тем, что в Китае сравнительно невысокие проценты по кредитным картам.

Среди других государств, где высока доля безналичных расчетов, можно назвать Канаду. Там считается нормой иметь более двух кредитных карт.

В Европе лидирует Швеция: в общенациональном опросе в прошлом году только 13% шведов признались, что использовали наличные при последней покупке. В 2010 таковых было около 40%.

Сравните: около 70% американцев по-прежнему постоянно платят наличными, согласно недавнему исследованию Центра Пью.

Эмели Свенссон, шведка, работающая журналистом в Нью-Йорке, говорит, что США и ее родина очень сильно отличаются в использовании наличных.

«Здесь многое построено на чаевых, и во многих магазинах просто не принимают к оплате карты или требуют покупки как минимум на 10 долларов, — рассказывает она об опыте жизни в Америке. — Но кое-что все-таки меняется к лучшему. Представьте: всего пять лет назад я платила за аренду квартиры наличными!».

Соединенное Королевство — тоже не самая продвинутая в этом плане страна. По сравнению со Швецией, говорит 20-летняя Моа Карлссон, продавец мяса из Гетеборга, Британия выглядит старомодной.

«Мне кажется, пользоваться наличными — это забавно и почти странно, — говорит она, рассказывая о своих поездках в Британию. — Но в Англии как раз наоборот — странно не пользоваться наличными. Фунт, как мне кажется, занимает значительное место в ментальности англичан. Гораздо более значительное, чем крона в Швеции».

Для тех, кто живет в странах, все менее зависящих от наличности, преимущества электронных платежей очевидны.

«Это очень удобно. Не надо таскать в бумажнике 200 фунтов или думать о банкомате. Где тут ближайший банкомат? Да вот же он, у тебя в кармане», — говорит Уильям Ванберген, британский предприниматель, который впервые приехал в Китай в 2003 году и стал большим энтузиастом электронных платежей.

Как и Карлссон, он говорит, что возня с наличными — это что-то устаревшее. Когда по работе Ванбергену приходится ездить в Гонконг, где оплата наличными по-прежнему более популярна, или возвращаться в родную Англию, это — как путешествие в прошлое, говорит он.

Ну, а как насчет предполагаемых недостатков? Действительно ли безналичные расчеты провоцируют траты?

Это сложный вопрос, поскольку люди в основе своей — существа иррациональные.

Например, психологами было продемонстрировано, что чувство потери 100 фунтов куда сильнее чувства приобретения тех же 100 фунтов. Боль утраты жалит сильнее, чем радует обретение, хотя, казалось бы, речь идет о той же самой сумме.

Открытие этого психологического феномена привело к невероятным переменам в экономике.

В экономике классической ученые выстраивали свои теории на предположении, что люди ведут себя рационально (так что потеря или обретение одной и той же суммы вызывают у человека схожие по силе чувства).

Как показали исследования психологов, это оказалось не так. Возникли новые дисциплины: поведенческая экономика и потребительская психология.

Один из ведущих исследователей в сфере поведенческой экономики — Дражен Прелеч, профессор Массачусетского технологического института.

Однажды он провел эксперимент с заочным (негласным) аукционом. В нем участвовали студенты престижной Слоунской бизнес-школы, на нем разыгрывались билеты на игры Национальной баскетбольной ассоциации.

Исследователи сказали половине участников, что те могут платить только наличными, а другой половине — что те платят только кредитной картой.

Результаты поразили ученых. Оказалось, что в среднем те, кто мог платить только кредиткой, делали ставки вдвое выше, чем те, кто был связан с наличными.

Как считает Прелеч, это означает следующее: психологическая стоимость доллара, потраченного по кредитной карте, равна лишь 50 центам.

Покупки с помощью кредитки совершенно очевидно влияют на то, сколько люди тратят. Это доказали многие исследования.

Однако было также продемонстрировано, что приходящие в конце месяца счета вызывают сильные душевные страдания. Настолько сильные, что поведенческие экономисты считают: именно этим можно объяснить не падающую популярность дебетовых карт.

Ну, а как насчет электронных кошельков? Тут самое важное — обратная связь, объясняет Эмир Эфендич, психолог и поведенческий экономист из Лувенского католического университета (Бельгия).

«Пользуясь кредитными картами, вы не получаете быстрого обновления статуса вашего счета. Но расплачиваясь с помощью электронного кошелька, вы видите практически мгновенно, как деньги покидают ваш счет, — говорит Эфендич. — Когда нет обратной связи — да, вы начинаете тратить больше».

В случае с кредитными картами боль расплаты откладывается (до тех пор, пока не придут счета за месяц). Таким образом, кредиткам удается сложный психологический трюк отделения удовольствия покупателя от неприятного чувства расставания с деньгами.

Но в случае с электронными кошельками пользователи тут же видят, что деньги покинули счет. Эмили Белтон, британка, живущая в Пекине и пользующаяся системой WeChat Pay, говорит, что ей нравится получать извещения сразу после каждой покупки — баланс обновляется в реальном времени.

Тем не менее Прелеч обнаружил некий общий для всех психологический «момент содрогания» — нашу реакцию на расставание с деньгами, которая напоминает короткую физическую боль.

Возможно, «момент содрогания» отсутствует, когда платишь с помощью смартфона — это требует отдельного исследования.

Психологическое страдание, которое мы испытываем, расставаясь с деньгами, может охранять нас от лишних трат, но, с другой стороны, оно отравляет нам радость потребления, удовольствие от шопинга.

Эту психологическую цену, которую Прелеч называет моральным налогом, можно снизить несколькими способами. Например, с помощью такого инструмента, как покупка нескольких товаров, объединенных в один набор, включающий что-то бесплатное.

Другой способ — предварительная оплата, даже если в этом случае и нет никаких финансовых преимуществ. Например, выяснилось, что люди почему-то предпочитают платить частями за поездку на отдых.

А когда мы за границей, нам куда легче платить в местной валюте — ее мы воспринимаем менее серьезно, чем свои, «настоящие» деньги.

Такая компания, как Club Med, эксплуатирует эту психологию, продавая на своих курортах отдыхающим пластиковые жетоны, которыми они в дальнейшем расплачиваются. Жетоны, естественно, не воспринимаются как настоящие деньги, с ними расставаться куда легче.

Что касается меня, то я в итоге перешел на электронные платежи, когда жил в Пекине. Система работает безукоризненно, она очень удобна. Ты словно попадаешь в мир, где получаешь удовольствие от покупок без страданий от расставания с деньгами.

Возможно, для экономики лучше, когда люди тратят деньги более свободно, поэтому во многих странах правительства поощряют переход на такую систему.

Английский философ Фрэнсис Бэкон однажды сказал: «Деньги — как навоз: если их не разбрасывать, то от них не будет толку».

Однако порой такого рода разбрасывание, без ощущения пустеющего кошелька, может привести к некоторому беспокойству, тревоге.

Видимо, это тот самый «моральный налог», о котором говорит Дражен Прелеч.

Смотрите примеры фальшивых денег в нашей галерее:

Это тоже интересно: