Как устроено типичное телефонное мошенничество в 2021 году

Последние три года среди мошеннических схем растёт доля социальной инженерии — попыток сделать так, чтобы люди добровольно перевели деньги мошенникам. По данным Тинькофф, четыре из пяти атак — это именно попытки психологического манипулирования. Мошенники подменяют номера, выдают себя за сотрудников правоохранительных органов, ЦБ и сотрудников банков, создают сайты фейковых инвестиционных платформ. Сейчас на примере абстрактного клиента Илья мы покажем, как устроено типичное мошенничество на основе социальной инженерии.

Год назад Илья записался в фитнес-клуб. При покупке абонемента администратор попросил Илью вписать в анкету номер телефона, чтобы получать смс о специальных предложениях клуба. Илья любит экономить, поэтому, не задумываясь, поделился номером.

Спустя несколько месяцев фитнес закрылся. После этого Илье стали звонить с неизвестных номеров, предлагая курсы в школах английского языка, инвестиции под 50% годовых и бесплатную юридическую консультацию. Илья не подозревал, что после закрытия один сотрудник фитнес-клуба выставил базу контактов на продажу — и её стали использовать для обзвона потенциальных клиентов.

Вскоре «сотрудник банка» начнёт убеждать Илью перевести деньги на безопасный счет. Чтобы усыпить бдительность Ильи, собеседник называет его фамилию и отчество, электронную почту и даже адрес регистрации. Илья понимает, что столько персональной информации о нем могут знать только компетентные специалисты. Он благодарен за то, что ему хотят помочь. Человек на другом конце провода просит Илью зайти в мобильное приложение банка и совершить перевод.

Он делает это и спрашивает у собеседника, когда «безопасный счёт» отобразится в приложении. «Сотрудник банка» радостно заверяет, что совсем скоро, желает хорошего дня и вешает трубку.

Через пару часов Илья начинает беспокоиться. Он вспоминает, что на днях его подруга рассказывала, как ее попытались обмануть телефонные мошенники. Он звонит в банк и вскоре понимает, что подключения «безопасного» счета не будет, а деньги уже не вернуть.

Выглядит знакомо? Наверняка подобные истории случались с вашими знакомыми. К счастью, банки постепенно учатся противостоять и социальной инженерии. Сейчас на примере Тинькофф расскажем, как именно.

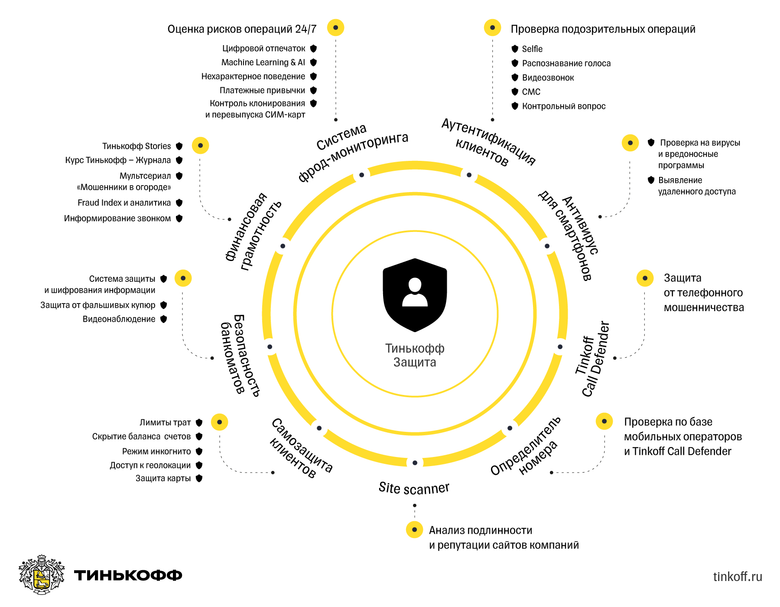

Барьер No 1. Определитель номера

Всей этой истории могло бы не случиться, если бы у Ильи был подключён «Определитель номера» от Тинькофф — бесплатная услуга, доступная каждому пользователю банковского приложения с любым оператором связи. На экране телефона Ильи высветилось бы, что звонят предположительно мошенники — и он мог бы просто отклонить вызов.

Барьер No 2. Call Defender

У Ильи не был подключён «Определитель номера», но в Тинькофф всё равно поняли, что ему звонят нехорошие люди, благодаря платформе Call Defender. Она создана в партнёрстве с мобильными операторами и позволяет узнавать, что клиенту поступил подозрительный звонок. Команда фрод-мониторинга банка начала наблюдать за дальнейшим поведением Ильи. Если вскоре он зайдёт в приложение и попытается провести нехарактерную для себя операцию, она будет заблокирована до тех пор, пока банк не свяжется с клиентом.

Барьер No 3. Цифровой отпечаток

Косвенные признаки мошенничества также помогает обнаружить цифровой отпечаток пользователя. Он определяет уникальность девайса и соотносит с конкретным пользователем. Если клиент всегда заходил в мобильное приложение с одного смартфона, и вдруг начал пользоваться другим, это повод внимательнее следить за операциями — вдруг телефоном завладел мошенник. Нехарактерная локация вызовет у системы подозрение о возможной утрате клиентом карты и использовании ее третьими лицами.

Вскоре платформа «Тинькофф Защита» также сможет определять, что смартфоном завладели преступники, через анализ клавиатурного почерка или привычку держать телефон. Если Илья регулярно ходит в «Пятерочку» у дома, печатает со скоростью 40 знаков в минуту и любит использовать смайлик-скобочку, ситуация, когда с его карты на все сбережения будет куплен билет на Мальдивы в один конец, а скорость набора сообщений снизится в разы, будет подозрительной. Когда такие действия фиксируются, система подает сигнал и сотрудники команды связываются с владельцем карты.

Барьер No 4. Анализ получателя

Нейросети Тинькофф анализируют финансовое поведение не только отправителя перевода, но и получателя платежа: насколько часто ему переводят деньги, есть ли жалобы, есть ли его реквизиты в открытых источниках. Если бы Илья переводил деньги женщине в условном Саранске, с которой раньше никаких дел не имел и на которую уже поступали жалобы, банк бы заблокировал такой перевод, пока не убедился, что Илья действует не под влиянием мошенников.

Барьер No 5. Расследование

Даже если первые механизмы защиты не помогли, есть шанс всё же вернуть деньги. На этом этапе подключается Группа Расследований, которая выясняет обстоятельства случившегося, восстанавливает порядок действий клиента и преступника. Члены этой группы принимают решения относительно каждого случая и дополняют рисковую политику банка знаниями о новых стратегиях мошенников. Например, вносят девайсы и реквизиты мошенников в блэк-листы, чтобы предупредить фрод в отношении других клиентов.

Вернуть деньги получается в двух случаях. Первый — если мошенники произвели оплату покупки на сайте без подтверждения смс. Такую операцию можно оспорить по правилам международных платёжных систем. Второй — если банк, который принимает платёж, успел заблокировать получателя средств до момента их вывода. Но это возможно только при очень быстрой реакции пострадавшего и банка-получателя.

Как защититься самостоятельно

«Тинькофф Защита» сможет предотвратить большинство случаев мошенничества, но лучше всё-таки не рисковать и быть готовым к атаке злоумышленников самому. Сотрудники команды фрод-мониторинга подготовили специальную памятку, куда вошли несколько несложных правил, которые стоит выучить Илье, вам и вообще всем:

- Не спешите доверять незнакомцам на другом конце провода. Кто бы вам ни звонил, будь то агенты спецслужб или просто персональный менеджер вашего банка, помните, что у вас всегда есть время все обдумать, перезвонить в организацию и уточнить, звонили ли вам оттуда. А лучше всего установите бесплатный «определитель номера» от Тинькофф;

- Данные карты и коды из смс — это как ключи от квартиры. Передавать их третьим лицам нельзя, даже если они представляются сотрудниками банка или правоохранительных органов;

- Инвестировать стоит только через официальных брокеров. Необходимо проверять, за счет чего ожидается прибыль. Если вам гарантируется очень высокая доходность с инвестиционного проекта (более 15% годовых) — это явный признак того, что вы под угрозой мошеннической атаки;

- В любом случае открывайте инвестиционные счета только на официальных сайтах брокеров или банков;

- При покупке в интернете на площадках объявлений никогда не переходите по сомнительным ссылкам для оплаты, особенно если их присылают в сторонних мессенджерах, и не переводите деньги по первому требованию;

- Устанавливать на мобильные устройства стоит только известные приложения из проверенных источников. Мошеннические программы могут нести вредоносный характер, взламывая доступ к вашим средствам;

- Подключите геолокацию для мобильного приложения вашего банка. Тинькофф никому не передаёт данные о вашем местоположении, а следит только за фактами входов из нетипичным для клиента мест;

- Установите лимиты на расходные операции через приложение, чтобы мошенники, если всё-таки получат доступ к вашему счёту, не вывели все средства разом.

Это тоже интересно: